還付申告

相続税の還付申告に

必要な書類と手続きの流れ

01相続税の還付申告とは

還付申告の基本

相続税の還付申告とは、相続税を支払った後に、財産評価や税額計算で過払いが発生していた場合に、払いすぎた税金の還付を申請する手続きです。相続税の申告は、財産評価の方法や適用可能な特例によって税額が大きく変動します。特に、不動産の評価や特例適用の有無などが誤っていると、過剰な税額が課される場合があります。還付申告を行うことで、正しい税額との差額が戻されるため、支払いすぎた税金を有効に取り戻すことが可能です。

還付申告のメリット

還付申告を行うメリットは、正確な税額に基づいて過払い分を取り戻せることです。これにより、還付金を相続人の生活資金や将来の資産管理に充てられ、財産を効果的に活用できます。また、正しい評価額や適用漏れの確認を通じて、今後の資産管理に関する知識も得られるため、他の相続人にとっても安心して財産分与が進むという利点があります。

申告期限と還付までの流れ

還付申告には期限が設けられており、相続税の申告後5年以内に行う必要があります。期限を過ぎてしまうと還付が受けられなくなるため、気づいた段階で早めに手続きを開始することが重要です。還付申告の手続きは、税務署での審査を経て、申請が受理されると還付金が指定口座に振り込まれるまで1~3か月程度かかることがあります。

| 期間 | ステップ | 主な内容 |

| 申請準備(1〜2週間) | 書類準備・内容確認 | 必要書類(還付申告書、評価明細書、証明書類など)を揃え、内容を確認。 |

| 申請提出(1日) | 税務署への申請書提出 | 最寄りの税務署へ還付申告書を提出。申請書類の不備がないか最終確認を行う。 |

| 審査期間(1〜3ヶ月) | 税務署による審査と確認 | 税務署が提出書類を基に審査を行い、必要に応じて追加の問い合わせや確認が行われる。 |

| 還付金決定通知(1週間) | 還付額の決定と通知 | 還付が承認され、決定された還付額が通知される。通知は郵送で届くことが一般的。 |

| 振込手続き(1〜2週間) | 還付金の振込処理 | 還付金が指定口座に振り込まれる。口座に反映されるまで1〜2週間程度かかる場合がある。 |

02還付申告ができるケース

主な還付事由

還付申告が可能となる主な事由には、以下のようなものがあります。具体的な還付対象となる理由とその概要を確認してみましょう。

不動産評価の誤り

相続税の計算において、不動産の評価額は大きな影響を持ちます。財産評価基準や路線価に基づく評価が適切に行われていない場合、実際の相場や利用状況よりも過大に評価され、余計な相続税を支払っている可能性があります。たとえば、土地の利用目的や形状によって評価額が下がることがありますが、これが考慮されていないと税額が増えてしまいます。

小規模宅地等の特例の適用漏れ

被相続人の居住用や事業用の土地には、小規模宅地等の特例が適用され、評価額が大幅に減額されることがあります。しかし、この特例が適用されていない場合、土地の評価額がそのまま計算されるため、過剰な相続税が課される原因となります。

配偶者控除の見落とし

相続税には、配偶者に対する特別控除があり、配偶者が受け取る財産に関しては、法定相続分または1億6,000万円までは非課税となります。申告時にこの控除が考慮されていないと、配偶者が本来払う必要のない税金を支払ってしまう可能性があります。

未確定財産の存在

相続財産の中に未確認の財産が含まれていた場合、その後に追加財産として評価し直すことがあります。これにより、最初の評価額が変更され、還付申告が必要になることがあります。

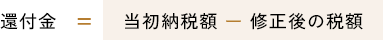

還付額の計算方法

還付額は、以下の手順で算出されます。

計算方法の詳細については、[国税庁の財産評価基準](https://www.nta.go.jp)を参考にすると、正確な評価基準と税率が確認できます。

具体的な事例と還付額

事例:土地評価の見直しによる還付

相続時に5,000万円と評価されていた土地が、実際の利用状況や形状を考慮すると3,500万円が妥当であると再評価されました。この評価見直しにより、税額が数百万円低くなり、差額分が還付されることになりました。

事例:配偶者控除の適用漏れ

配偶者が相続財産の大半を取得したが、1億6,000万円までの非課税分が適用されていなかったケース。この控除を適用し直すことで、支払った相続税の多くが還付されました。

03還付申告の手続き方法

必要書類一覧

還付申告を行う際に必要な書類は以下の通りです。

還付申告書: 還付申告専用の申請書です。評価明細書: 再評価に基づく財産評価の詳細を記載した書類。相続税申告書の写し: 最初に提出した相続税申告書の控え。特例適用証明書: 特例適用が認められることを証明する書類(小規模宅地等の特例の証明書など)。その他の証明書類: 還付理由に応じた証明書(例えば不動産の評価書や新たな財産が確認された場合の証明書)。

申告書の書き方

還付申告書には、還付を求める根拠や対象財産の内容を具体的に記入します。財産評価の訂正や特例適用の有無、修正理由を明確に記載し、根拠を裏付ける証拠書類を添付することが重要です。必要に応じて、税理士などに確認してもらうと、正確な記入が可能です。

提出方法と注意点

書類が揃ったら、最寄りの税務署に提出します。提出後、税務署で内容の審査が行われ、必要に応じて追加確認が行われます。手続きミスを防ぐために、書類の内容を再確認し、書き漏れや添付漏れがないよう注意しましょう。

04申告時の重要ポイント

よくある間違いと対処法

還付申告でよくある間違いには以下のものがあります。

財産評価の見誤り: 財産評価額が過大に設定されている場合、税額が多くなります。事前に不動産鑑定士や税理士に確認することで、適正な評価が行えます。特例適用の見落とし: 小規模宅地等の特例などを見落とすと、多額の相続税が発生します。申告前に適用可能な特例がないか確認し、必要であれば税務署に相談しましょう。

スムーズな申告のコツ

還付申告をスムーズに行うには、事前に評価の見直しや書類の整理が重要です。専門家に相談しながら、還付申告の準備を進めることで、申告の手間を減らし、迅速な還付が期待できます。

専門家に相談すべきケース

相続税の還付申告が複雑である場合や、還付額が大きいケースでは、税理士など専門家に相談することが推奨されます。不動産評価や特例適用の判断が難しい場合も、専門家のアドバイスを受けることで正確な申告が可能です。

専門家の重要性

相続税の申告は、税理士の知識と経験によって申告額に差が出てしまうことがあります。相続に不慣れな税理士が申告を行った場合、財産評価や特例適用に見落としが生じ、結果として相続税を払い過ぎてしまうケースも少なくありません。弊社の相続専門税理士は、豊富な実績と経験から正確な相続税評価が可能です。

もし他の税理士による相続税申告で「もしかして払い過ぎなのでは?」と疑問に感じられた際には、ぜひ弊社にご相談ください。還付申告の可能性を検討し、正確な申告をサポートいたします。

相続税の還付申告に関する最新の情報や法的根拠は、以下の公式ページを参照してください。

相続税の還付申告に関するガイド: [国税庁](https://www.nta.go.jp)財産評価基準と特例適用の詳細: [国税庁 財産評価基準](https://www.nta.go.jp)

還付申告は過払い税金を取り戻し、財産を有効に活用する重要な手続きです。適切な申請により、家族の財産を守り、将来のために活かすことが可能です。

0120-957-339

0120-957-339