あきらめずにご相談ください。

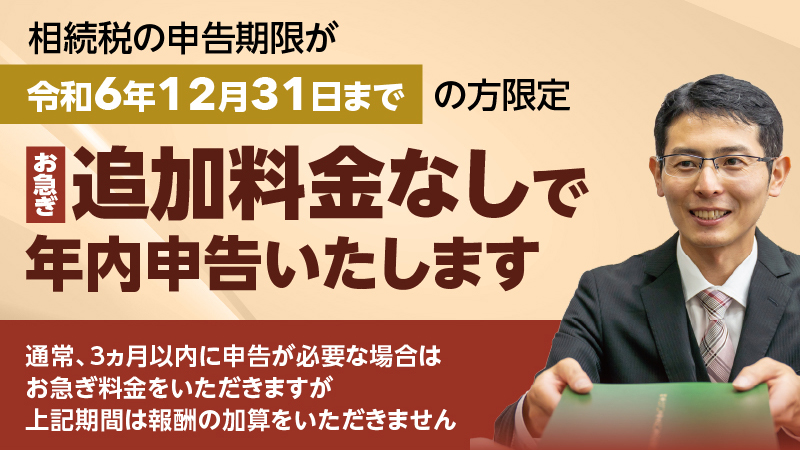

申告期限3ヵ月以内の報酬の加算をいただきません!

いつかやらねば・・・と思っているうちに、いつの間にか期限が迫ってしまった方、様々な事情で申告書の提出をしていない方、

年内に提出してすっきりしたい方のお手伝いをさせていただきます。

特にあと残り1ヵ月以内 という方は、一般的な税理士事務所ではお断りされる可能性が非常に高いです。

できるだけ必要資料を集めて仙台相続サポートセンターまでご相談ください!

税理士なら、誰でも、どこの税理士事務所でも良いということはありません。

急いでいる時だからこそ、相続税申告の実績豊富な税理士に依頼すること必要があります。

期限が迫っている場合、集められる資料に限りがあります。

期限内に用意できる資料のみで申告書を作成する場合には、作成に工夫が必要です。

特に、修正申告や更正の請求の可能性があるときは、これらを見越した申告書の作成の仕方があります。

仙台相続サポートセンターは相続税のスペシャリスト集団です。

申告期限まで期間の短いお客様でも、お客様のご要望にお応えすることができます。

- 相続税専門の税理士が担当します

- 豊富な経験による税務調査を見越した申告に自信があります

- 相続を専門に扱っているスタッフが常駐しています

- 面倒な書類収集や、預金の名義変更、不動産の名義変更などの手続きも一括して依頼いただけます

- 申告期限を忘れていて、税務署から「相続税についてのお尋ね」が届いた方

- 自分でできると思ってやれるところまでやってみたが、気が付いたら期限が迫ってきた方

- 相続人間で、遺産分割協議がもめている方

- 遺産分割が決まってから申告しようと思っていた方

- 税理士に依頼しているが、申告内容に納得がいかなかった方

- 税理士に依頼していたが進んでいなかった方

申告期限ギリギリでご相談いただいた際には、初回の無料相談にて、

下記のお客様の状況を確認したうえで、相続税の申告方法をご提案させていただきます。

- 戸籍等の収集状況(相続人の確定資料)

- 財産内容がわかる書類の収集状況(名寄帳・残高証明書・移動明細・債務資料・葬儀資料等)

- 預貯金の移動状況(死亡日直前の引き出しや多額の資金移動があるか?)

- 遺産分割協議の状況(遺産分割が整っているかどうか?争いがあるかないか?)

- 申告期限までの日数

- 納税資金の準備はできるか?

-

- 申告期限までに、きちんとした形での申告書の作成が可能であれば、通常通りの申告手続を進めます

- 申告期限までに上記の状況により、完全な形での申告書の作成が難しいと判断される場合

①名義預金や多額のお金の移動など税務調査の対象になりそうな項目がある場合

精査をせずに期限内申告を優先させるため、概算申告をしてしまうことでお客様の不利な状況になる場合があります。

期限が迫っていても、後日、不利にならない申告をする必要があります。

②遺産分割協議が間に合わない場合

一旦申告期限までに法定相続分で相続したとして、申告・納税を行います。

「申告期限後3年以内の分割見込書」という書類を一緒に提出し、3年以内に分け方が決まった段階で、相続税の特例を利用した修正申告(又は、更正の請求)を行います。

- その他個別の事情に合わせて、手続きの方法を検討し進めていきます

このように、申告期限間近だからこそ、通常の申告より気を配った進行書の作成が必要です。

みらいえ相続グループは申告期限が迫っているという理由でお断りしたことはありませんのでご安心ください。

①無申告加算税がかからない

相続税の納税額があるときは、申告が遅れると、「無申告加算税」が課されます。

②各種特例が使えない

相続税申告には、税額を大きく減らせる特例として、小規模宅地の特例や配偶者の税額軽減などがあります。

申告期限内に遺産分割協議を確定させて、申告する必要があります。

遺産分割協議が期限内に確定しないときは、「申告期限後3年以内の分割見込書」を申告期限内に提出する必要があります。

- 相続人関係を証明する戸籍謄本

- 相続人全員の印鑑証明書

- 不動産の固定資産税納税通知書、名寄帳、公図、測量図、建物所在図

- 預貯金の通帳・残高証明書等

- 証券会社の運用報告書(有価証券の銘柄や株数がわかるもの)、残高証明書

- 保険証券、保険契約のご案内、保険金支払明細書

- 自動車の車検証

- 所得税の確定申告書

- 葬儀や債務の明細等

- ご相談者様の本人確認書類