評価計算までの流れ

①名寄帳を取得する。(所有する不動産のある市町村役場)

②名寄帳をもとに登記簿謄本・公図を取得する。(法務局)

③必要であれば、現地調査をする。(宅地の形状に応じた調整率があるため)

④土地、建物ごとに評価額を計算する。

計算方法

1.土地

宅地の評価方法には、「路線価方式」と「倍率方式」があります。

路線価方式

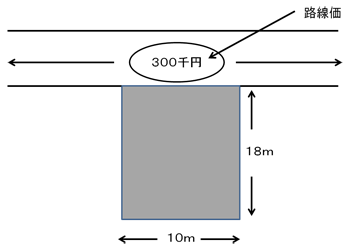

路線価が定められている地域の評価方法。路線価とは、道路に面する標準的な宅地の1㎡当たりの価格のこと。

宅地の価額は、原則として、路線価をその宅地の形状等に応じた調整率で補正し、面積を掛けて計算します。

<計算方法>

正面路線価 × 宅地の形状に応じた調整率 × 面積 = 評価額(土地評価調整率)

計算例

(正面路線価) × (奥行価格補正率) × (面積) = 評価額

300千円×1.00×180㎡=54,000千円

※ 路線価図及び土地評価調整率法は、国税庁のホームページで閲覧できます。

倍率方式

倍率方式は、路線価が定められていない地域の評価方法です。

<計算方法>

土地の固定資産税評価額 × 倍率 = 評価額

※固定資産税評価額は、市町村役場で確認できます。

※評価倍率表は、国税庁ホームページで閲覧できます。

2.家屋

固定資産税評価額に1.0倍して評価します。

よって、評価額は固定資産税評価額と同じです。

3.その他

(1)賃貸されている土地や建物については、権利関係に応じて評価額が調整されることになっています。

(2)相続した宅地等が事業や居住として使われている場合には、限度面積までの部分についてその評価額の一定割合を減額する相続税の特例があります。

(3)負担付贈与あるいは個人の間の対価を伴う取引により取得した土地や家屋等について贈与税を計算するときは、通常の取引価額によって評価します。

※負担付贈与に負担が付いているもの。

例えば、8千万の土地を贈与するかわりに借入金4千万を負担させる場合など)

[監修]佐藤 智春

【代表 税理士・行政書士】

経歴:仙台大原簿記専門学校卒業後、宮城県で最年少税理士登録。16年以上の実務経験を持ち相続専門税理士として数多くの案件を手がける。

(2023年相続税申告実績/179件)

税理士佐藤智春は税理士の日(2月23日)に産まれた40歳です(2024年現在)。若いからこそ、二次相続はもちろん、三次相続までサポートできます。多くの案件をこなしているからこそ三次相続まで見据えた遺産の分け方を提案しています。