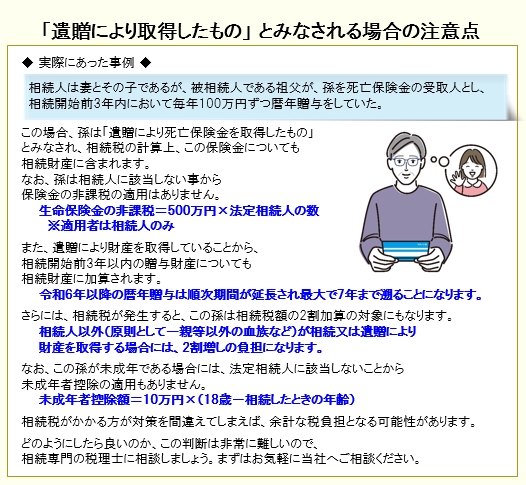

◆ 実際にあった失敗事例 ◆

相続人は妻とその子であるが、被相続人である祖父が、孫を死亡保険金の受取人とし、

相続開始前3年内において毎年100万円ずつ暦年贈与をしていた。

この場合、孫は「遺贈により死亡保険金を取得したもの」

とみなされ、相続税の計算上、この保険金についても

相続財産に含まれます。

なお、孫は相続人に該当しない事から

保険金の非課税の適用はありません。

生命保険金の非課税=500万円×法定相続人の数

※適用者は相続人のみ

また、遺贈により財産を取得していることから、

相続開始前3年以内の贈与財産についても

相続財産に加算されます。

令和6年以降の暦年贈与は順次期間が延長され最大で7年まで遡ることになります。

さらには、相続税が発生すると、この孫は相続税額の2割加算の対象にもなります。

相続人以外(原則として一親等以外の血族など)が相続又は遺贈により

財産を取得する場合には、2割増しの負担になります。

なお、この孫が未成年である場合には、法定相続人に該当しないことから

未成年者控除の適用もありません。

未成年者控除額=10万円×(18歳-相続したときの年齢)

相続税がかかる方が対策を間違えてしまえば、余計な税負担となる可能性があります。

どのようにしたら良いのか、この判断は非常に難しいので、

相続専門の税理士に相談しましょう。まずはお気軽に当社へご相談ください。

みらいえ相続 仙台三越サロンでは、お客様の抱える問題を一つひとつ解決していき相続のお手続きから発生後の生活のことまでを含めて、トータルでサポートしていきたいと考えております。

相続についてお悩みのお客様がいらっしゃいましたら、お気軽にご相談ください。

当相続サロンではまずは相続アドバイザーがお悩みをお聞きし、各専門家へご紹介いたします。

「どこに相談すればよいのか分からない」と悩む方を一人でも多く救えるよう、グループネットワークを駆使して対応いたします。

[監修]佐藤 智春

【代表 税理士・行政書士】

経歴:仙台大原簿記専門学校卒業後、宮城県で最年少税理士登録。16年以上の実務経験を持ち相続専門税理士として数多くの案件を手がける。

(2023年相続税申告実績/179件)

税理士佐藤智春は税理士の日(2月23日)に産まれた40歳です(2024年現在)。若いからこそ、二次相続はもちろん、三次相続までサポートできます。多くの案件をこなしているからこそ三次相続まで見据えた遺産の分け方を提案しています。