契約者・被保険者・保険料支払者がすべて本人(相続対策を行う方)で、死亡保険金の受取人が相続人である限り、非課税対象となります。

生命保険金の非課税枠は「500万円×法定相続人の数」

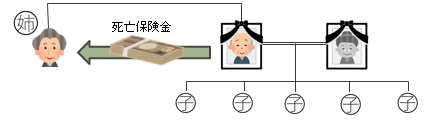

◆ 実際にあった失敗事例 ◆

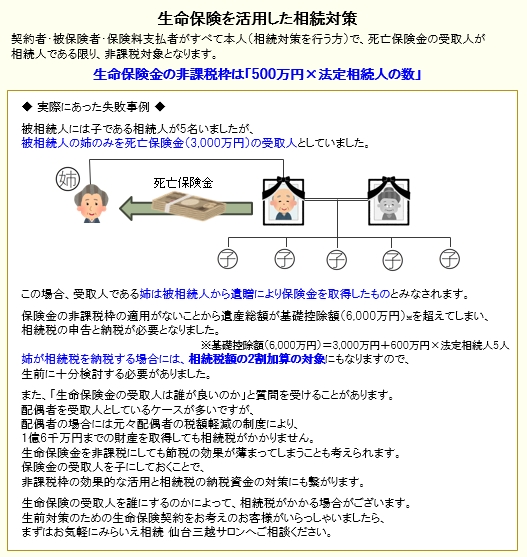

被相続人には子である相続人が5名いましたが、

被相続人の姉のみを死亡保険金(3,000万円)の受取人としていました。

この場合、受取人である姉は被相続人から遺贈により保険金を取得したものとみなされます。

保険金の非課税枠の適用がないことから遺産総額が基礎控除額(6,000万円)※を超えてしまい、

相続税の申告と納税が必要となりました。

※基礎控除額(6,000万円)=3,000万円+600万円×法定相続人5人

姉が相続税を納税する場合には、相続税額の2割加算の対象にもなりますので、

生前に十分検討する必要がありました。

また、「生命保険金の受取人は誰が良いのか」と質問を受けることがあります。

配偶者を受取人としているケースが多いですが、

配偶者の場合には元々配偶者の税額軽減の制度により、

1億6千万円までの財産を取得しても相続税がかかりません。

生命保険金を非課税にしても節税の効果が薄まってしまうことも考えられます。

保険金の受取人を子にしておくことで、

非課税枠の効果的な活用と相続税の納税資金の対策にも繋がります。

生命保険の受取人を誰にするのかによって、相続税がかかる場合がございます。

生前対策のための生命保険契約をお考えのお客様がいらっしゃいましたら、

まずはお気軽にみらいえ相続 仙台三越サロンへご相談ください。

みらいえ相続 仙台三越サロンでは、お客様の抱える問題を一つひとつ解決していき相続のお手続きから発生後の生活のことまでを含めて、トータルでサポートしていきたいと考えております。

相続についてお悩みのお客様がいらっしゃいましたら、お気軽にご相談ください。

当相続サロンではまずは相続アドバイザーがお悩みをお聞きし、各専門家へご紹介いたします。

「どこに相談すればよいのか分からない」と悩む方を一人でも多く救えるよう、グループネットワークを駆使して対応いたします。

[監修]佐藤 智春

【代表 税理士・行政書士】

経歴:仙台大原簿記専門学校卒業後、宮城県で最年少税理士登録。16年以上の実務経験を持ち相続専門税理士として数多くの案件を手がける。

(2023年相続税申告実績/179件)

税理士佐藤智春は税理士の日(2月23日)に産まれた40歳です(2024年現在)。若いからこそ、二次相続はもちろん、三次相続までサポートできます。多くの案件をこなしているからこそ三次相続まで見据えた遺産の分け方を提案しています。